文丨张桔编辑丨谢长艳

创新药在三季度成为二级市场的领涨板块之后,10月暂时休息,国证创新药指数全月下跌8.55%。在此前的8月和9月,其分别上涨了4.10%和1.87%。森瑞投资创始人林存分析,创新药近一段时间的回调主要有两方面原因,一方面是今年以来累计涨幅太多需要调整,另一方面是年底市场风格会偏向业绩、估值,而创新药大多数仍以研发管线计算价值,与年底风格有出入。

不过,在10月的最后一个交易日,创新药板块迎来全面反弹,该指数全天上涨4.73%,吹响反攻的号角。分析背后的原因,首先是宏观层面再获政策助力,2025年国家医保谈判10月30日开启。据证券时报报道,今年国家医保谈判在延续医保目录常规调整机制的基础上,首次正式引入“商保创新药目录”机制。此后的11月4日,国家医保局官方微信号发布了题为《2025年药品目录谈判协商顺利结束》,配图提示文字为“医保支持创新药”的文章。

其次是年内国产创新药“出海”进程明显提速。根据医药魔方的数据,截至10月21日,中国创新药今年对外许可共发生115起,金额总计达到1012.4亿美元,远超2024年全年的519亿美元。更为关键的因素或许还是创新药上市公司的业绩层面。从三季报来看,在业绩大面积报喜的同时,创新药迎来行业转型的里程碑时刻,逐渐从研发投入期向商业兑现期迈进。

对于创新药板块,朴拙资本投委会委员谭雄天在书面回复时指出,2025年三季报标志着中国创新药行业正从“研发投入期”迈入“商业化收获期”,头部企业通过“研发-临床-销售”的闭环能力验证了转型成效,而中小药企则需在差异化赛道中寻找生存空间。展望未来,具备全球视野、高效研发转化能力及可持续现金流的企业(如恒瑞医药、药明康德、华东医药)有望进一步扩大竞争优势,而政策支持、支付体系创新与技术突破(如基因编辑、细胞治疗)将成为行业长期增长的核心驱动力。投资者需重点关注管线临床进展、国际化布局及政策适配性,在分化中把握结构性机会。

创新药收入占比继续提升

三季报揭示赛道迎来业绩拐点

[Wind资讯统计表明,截至前十月交易结束,内地创新药板块年内已有11家公司股价实现涨幅翻番,其中排在前四位的分别是舒泰神、广生堂、三生国健(688336)、荣昌生物,受追捧的背后,业绩向好是主因。]

例如三生国健前三季度实现营业收入11.16亿元,同比增长18.80%;实现归母净利润3.99亿元,同比增长71.15%。单看第三季度,公司实现营业收入4.74亿元,同比增长38.27%;实现归母净利润2.09亿元,同比增长101.41%。

再例如荣昌生物,公司呈现营收增长、亏损收窄的积极态势。公司前三季度实现营业收入达17.2亿元,同比增长42.27%;第三季度单季收入6.22亿元,同比增长33.13%。同时前三季度实现归母净利润-5.51亿元,同比减亏48.60%。从第三季度单季来看,公司亏损1.01亿元,同比减亏65.24%。亏损收窄主要得益于核心产品放量及费用优化。

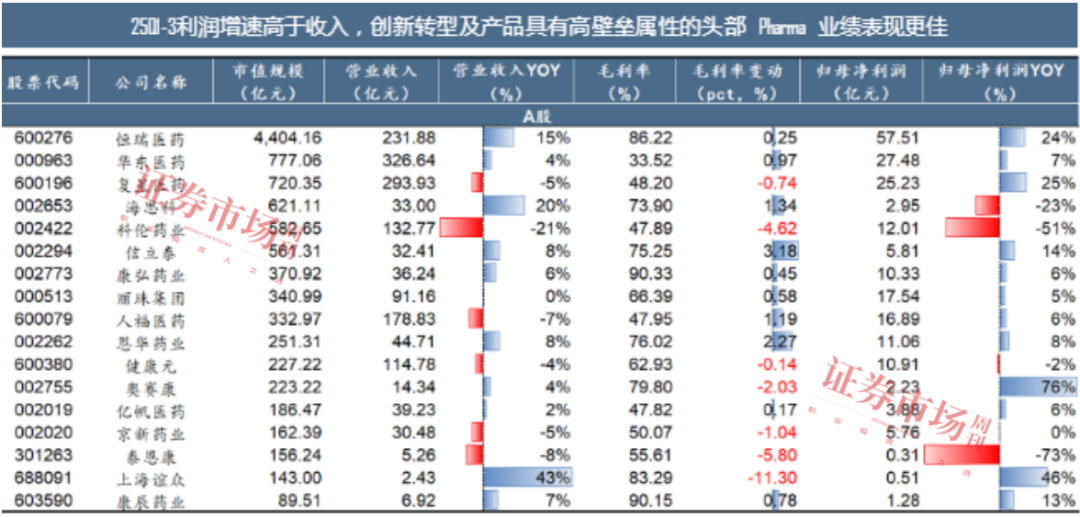

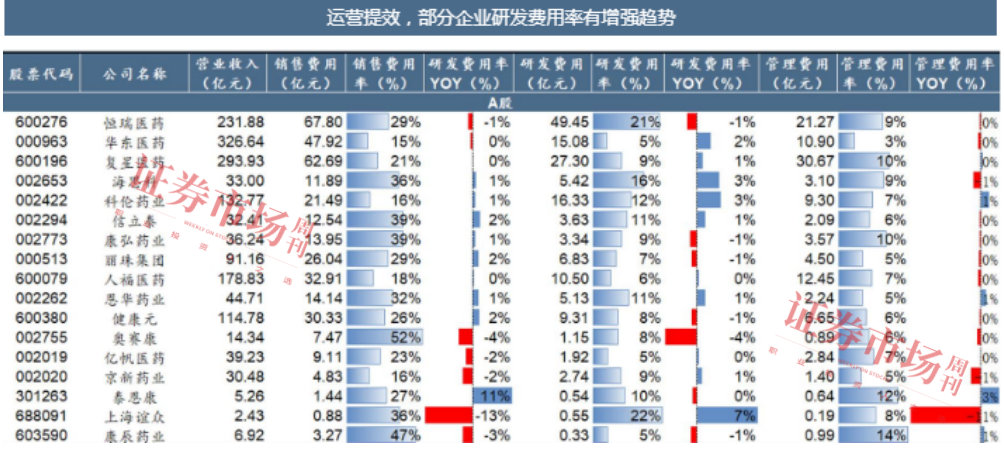

在最新发布的研报中,国金证券对创新药三季报总结:“赛道分化延续,创新药放量提速。”研报进一步解释:药品板块,整体业绩稳健,利润端有所提振。药品板块企业(据申万行业分类共选取132家样本企业)2025Q1-Q3整体营业收入/归母净利润增速为-3%/-8%,整体业绩稳健;2025Q3营业收入/归母净利润增速为-1%/+17%,板块利润端得益于创新药Licenseout出海、企业运营增效等因素,迎来较大提振。板块销售费用率/管理费用于2025Q1-Q3增速分别为-3%/持平,2025Q3增速分别为-3%/-2%,运营费用整体平稳;研发费用于2025Q1-Q3、2025Q3增速分别为+4%、+5%,创新研发投入力度持续提高。

而报告在投资上给出的结论是:“创新药主线和左侧板块困境反转依旧是2025—2026年医药板块的最大投资机会。”

在书面回复时,永赢医药创新智选基金经理单林分析:“创新药及产业链的三季报与当下的产业趋势是相对应的。国内维度,纳入医保,真实给患者带来临床获益的创新药整体销售放量速度都是比较快的,未盈利biotech的亏损在逐步收窄,我们也预期在2027—2028年可能会有越来越多的创新药企业跨过盈亏平衡点,实现正向现金流。同时大Pharma稳步发展,逐步走出仿制药集采压制,依靠创新药放量与海外合作,迎来基本面的反转。创新产业链也显示出较强的业绩韧性,海外研发在大的降息周期下逐步复苏。”

下沉到相比年内翻倍的创新药上市标的,赛道龙头的业绩更受关注。例如内地的老牌上市药企恒瑞医药,其最新总市值在内地上市创新药中暂居第二位,从三季报来看其持续稳健前行。财报显示,2025年前三季度,公司实现营业收入231.88亿元,同比增长14.85%;归属于上市公司股东的净利润57.51亿元,同比增长24.50%。营收和净利润均保持双位数增长态势,业绩表现符合市场预期。

对比来看,同时在内地和香港上市,目前暂居这一阵营总市值第一的百济神州(688235)三季报姗姗来迟。11月6日,百济神州在港交所公告,第三季度总收入达14亿美元,同比增长41%;百悦泽(泽布替尼)该季度全球收入达10亿美元,同比增长51%;第三季度经调整净利润30.37万美元,同比增长489%。公司2025年前三季度营业总收入为275.95亿元,同比增长44.2%;归属于母公司所有者的净利润为11.39亿元。

同时,公司更新了预计的中国企业会计准则下2025年全年的经营业绩情况,调整前2025年度营业收入预测将介于人民币358亿元至381亿元之间,调整后预计2025年营业收入为362亿元至381亿元。百济神州相关人士回复本刊:“营收增长的调整主要得益于百悦泽®(泽布替尼)在美国市场的领先地位以及其在欧洲和全球其他重要市场的持续扩张。此外,研发费用、销售及管理费用预计将收窄为人民币295亿元至309亿元之间,主要得益于持续审慎的投资促进公司收入和管线的增长,实现了显著的经营效率。”

在总结创新药企三季报特点时,谭雄天指出,2025年三季报标志着中国创新药行业正从“研发投入期”迈入“商业化收获期”,头部企业通过“研发-临床-销售”的闭环能力验证了转型成效,中小药企需在差异化赛道中寻找生存空间。展望未来,具备全球视野、高效研发转化能力及可持续现金流的企业(如恒瑞医药、药明康德、华东医药)有望进一步扩大竞争优势,而政策支持、支付体系创新与技术突破(如基因编辑、细胞治疗)将成为行业长期增长的核心驱动力。投资者需重点关注管线临床进展、国际化布局及政策适配性,在分化中把握结构性机会。

连续三年ROE快速增长

南模生物等三药企成长能力突出

[新一轮创新药企“大浪淘沙”的比拼开始,三季报哪些信号能成为创新药投资者的重要参考呢?财务的角度能给出至少一个方向的决策依据。]

有医药私募人士指出,创新药企业需重点关注研发能力、盈利模式及市场潜力,核心指标包括研发投入与管线价值:创新药企业核心资产是研发管线,需关注研发投入强度(研发费用/营收)及专利数量,高投入通常伴随高风险但可能带来高回报。盈利模式特殊性:创新药企业前期依赖融资,盈利需待药品上市后,因此P/S(市销率)是更合适的估值指标,而非传统P/E或P/B。市场潜力评估:通过患者基数、市场份额、药品定价预测销售额。

在三季报落幕后,统计以其为基准的近三年净资产收益率增长率,能够从一个侧面看出企业的成长能力。根据Wind资讯统计,近三年ROE增长率实现翻番的创新药企业有14家,其中排在前三位的企业分别是南模生物、三生国健、艾力斯,这三家公司均来自科创板。若再叠加统计当季度的加权ROE的话,艾力斯的27.92%同样排在首位。从近三年的走势图来看,该公司到目前至少实现了40%以上的涨幅。

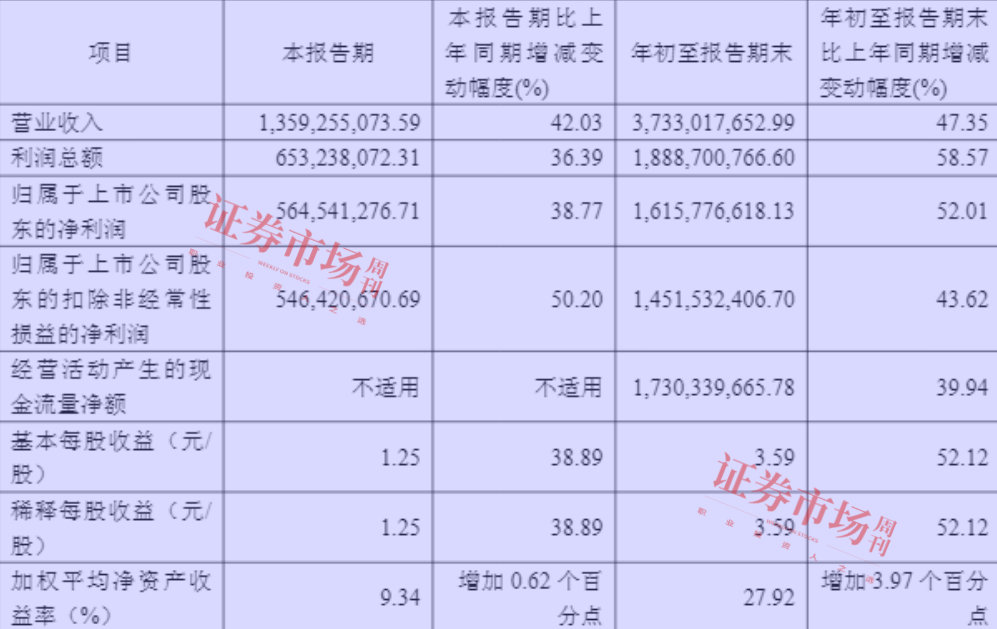

进一步来看艾力斯,这家2020年12月初上市的公司即将迎来登陆资本市场五周年。从三季报来看,该公司交出的是一份全线上涨的成绩单,具体说来,公司实现营业收入37.33亿元,同比增长47.35%;实现归母净利润16.16亿元,同比增长52.01%;实现扣非净利润14.52亿元,同比增长43.62%;实现毛利率96.79%,同比提升1.03个百分点;实现净利率43.28%,同比上升3.16个百分点;实现每股收益3.59元,同比增长52.12%。

而其业绩持续高光的原因,主要在于核心产品伏美替尼的强劲销售表现和高效运营管理。中邮证券对艾力斯发布的三季报点评强调,伏美替尼环比增速稳健,20外插NSCLC数据优异。对应来看公司在三季报中的自述,公司持续强化自主商业化能力,通过不断完善学术推广及深化营销策略,努力提升市场渗透率及行业竞争力。报告期内,伏美替尼的销售收入稳步增长,有效提升了患者用药的可及性,持续扩大了肺癌患者的受益群体数量。

对于该公司,谭雄天指出,艾力斯是一家已进入业绩兑现期的创新药企,核心产品销售持续超预期放量,驱动公司业绩高速增长。同时,公司产品矩阵逐步成型,新获批的KRASG12C抑制剂戈来雷塞与合作推广的RET抑制剂普拉替尼有望于2026年进入医保后开始贡献显著收入。同时,伏美替尼在海外针对EGFR20外显子插入和PACC突变等罕见突变适应症的临床进展顺利,有望打开广阔的国际市场空间。市场普遍认为公司已从Biotech成功转型为Biopharma,长期价值投资的基石稳固,部分机构看到500亿元-600亿元的市值空间。

汇丰晋信医疗先锋基金经理李博康强调:“一款具备临床稀缺性,为患者带来真实获益的创新药,其商业化的放量是具备极强的爆发力和确定性的。”

不过也并非排名靠前的都因为大单品放量,对照来看三生国健,其前三季度实现营收11.16亿元(+18.80%),实现净利润3.99亿元(+71.15%);单三季度实现营收4.74亿元(+38.27%),实现净利润2.09亿元(+101.41%)。

而分析其背后的原因,最为显著的一条还是来源于那笔轰动产业界的BD交易,其与沈阳三生的PD-1/VEGF双抗项目向辉瑞授权,获得12.5亿美元首付款,贡献三季度主要增量。公司也在三季报中表示:“2025年前三季度,增长主要来自公司与沈阳三生合作项目授权许可收入的增长和CDMO业务的增长;公司研发投入合计3.68亿元,同比增长3.87%,其中研发费用同比增长18.14%,公司加深和加大创新性研发投入,研发费用率保持在合理健康水平,研发项目稳定推进,内部运营持续保持高效率。”

全新角度验证公司成色

赴港上市成实力创新药企潮流

[除去财报外,内地知名上市药企能否成功在香港上市已成为一个重要指标。]

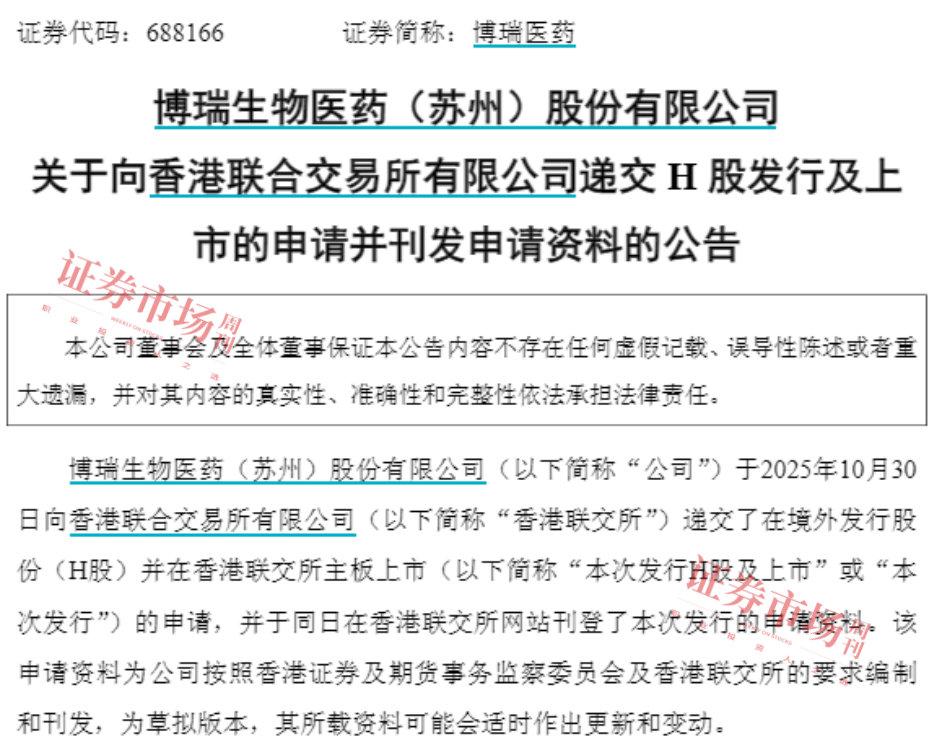

10月30日晚间,A股上市公司博瑞医药(688166)发布正式提交港股上市申请的公告,拟实现“A+H”两地上市。

而今年类似博瑞这样的例子在内地上市的创新药企乃至生物医药阵营中比比皆是。本刊结合Wind的统计,2025年的前10个月,大约有58家内地药企递表港交所,其中不仅有首次IPO的公司,同时也有本文重点关注的A+H类公司。仅9月29日和9月30日两天,就分别有百利天恒、贝达药业、华恒生物、长春高新等4家相关企业递表港交所。根据不完全统计,9月以来这类奔赴香港二次上市的A股药企在10家左右,其中成功的典型案例是恒瑞医药、东阳光等等。

那么,为何这些优质公司还会选择再次IPO呢?从表面的原因分析,这与政策支持下资本市场追捧、增强研发实力、补充流动资金等因素有关。“或许主要还是与港交所的优惠政策有关。”上述医药私募人士分析,“港交所自2024年10月起为符合条件的A股公司开通快速审批通道,将监管评估周期压缩至30个营业日。2025年5月推出的科企专线进一步便利了生物科技公司上市,允许保密递表等专项服务。同时,港股市场整体复苏,恒生生物科技指数2025年初至10月3日涨幅达108.8%,远超恒生综合指数同期40.9%的涨幅。”

以最新递表的博瑞医药为例,三季报显示这家深耕减肥创新药的科创板企业出现增收不增利的情况,单季实现营业收入3.37亿元,同比增长5.54%。同时实现归母净利润3314.68万元,同比下降53.34%,由此进一步拓展海外市场做全球化布局顺应潮流也符合公司的实际。

在创新药研发领域,博瑞医药尤为引人瞩目的当数其在代谢性疾病领域的核心管线,尤其是GLP-1/GIP双靶点激动剂BGM0504。作为一款针对糖尿病、肥胖症的创新候选药物,BGM0504在Ⅱ期临床试验中展现出远超同类药物的疗效。而此番奔赴香港上市也恰好能巩固其已经建立起来的产业优势。

据披露,博瑞医药拟将本次H股发行募集资金主要用于三方面:支持在中国及海外开展现有及未来创新候选药物的研发;建设或升级中外生产及研发设施,提升自动化水平;补充营运资金和其他一般企业用途。

另值得一提的是,内地知名药企贝达药业和百利天恒在年内已经不止一次递表港交所。以后者为例,截至11月4日中午收盘,其最新的总市值已经达到1520亿元。从公告披露来看,百利天恒赴港IPO募资聚焦:推进境外候选生物药物的研发、搭建全球供应链体系、补充境外业务营运资金。这一资金规划精准锚定研发提速与全球化破局的双重目标,为其向跨国药企迈进注入动力。虽然并非直接的创新药企,但其与创新药的发展同频。

而对于百利天恒所隶属的CXO赛道,李博康也强调:“CXO公司的业绩整体高于此前市场的预期,一方面,我们看到了历史低基数下行业出现同比、环比的改善,另一方面,我们也看到了以头部公司为首的,新签订单的快速增长,侧面验证了全球产业的景气度复苏,以及中国CXO公司的全球竞争力。同时,CXO行业的高景气度建立在创新药行业投融资活跃的基础之上,全球创新药投融资活跃,中国创新药资产在全球的竞争力和性价比依然强劲,因此CXO行业的高景气度,或许也可以当作中国创新药BD概率较高的侧面指标。”

此外,也有股民就这一趋势点评,能够谋求二次上市的药企,证明了企业领导者的战略眼光,同时体现了企业有实力和有自信获得国际同行和资本的认可。

产业突破接踵而至

三季度创新药阵营成绩喜人

[从财经视角切到产经视角,三季度内地创新药企业同样取得了不俗的成绩。]

整体看,内地创新药企在研发投入、产品管线推进及国际化合作方面取得显著突破,行业整体呈现“分化加剧、强者恒强”的特征。根据本刊的不完全梳理,包括华东医药、恒瑞医药、悦达医药、振东制药、健康元等多家实力创新药企都取得不同程度的突破。

本文选取上市时间点“老、中、青”三代药企的例子来看这一季产业突破。首先,1999年上市的老牌药企华东医药捷报频传:华东医药独家商业化的CAR-T产品泽沃基奥仑赛注射液自上市以来,强势占据市场。2025年第三季度,公司已向合作方科济药业下达有效订单170份,已超过去年全年订单数量。

进一步从财报来看,在管线布局方面,公司已在三大核心治疗领域实现全球首创新药(first-in-class,FIC)的上市突破,并构建起以ADC、GLP-1和外用制剂为核心的三大特色产品矩阵。公司创新药研发中心正在推进90余项创新药管线项目。2025年至今,公司产品共获得5项上市批准,6项上市受理,18项IND获得中国或美国批准。

上市时间同样很早(2001年)的健康元,同样在三季度实现了多项产业领域的突破。创新药布局正从“研发投入期”加速迈向“价值兑现期”,多款核心产品的进展亮点频现,其中,抗流感1类创新药玛帕西沙韦的推进尤为关键。这款针对甲流、乙流的新型药物,已完成Ⅲ期临床试验并于2024年8月提交上市申请,其“快速起效、全病程单次服药”的差异化优势,以及对青少年群体更优的药效表现,使其有望在年内正式上市,填补国内流感治疗领域的精准用药缺口。

除玛帕西沙韦外,健康元的创新管线已形成“多维度兑现”的格局:呼吸领域,靶向PDE4的吸入制剂瞄准“Best-in-Class”目标,全球首创口服PREP抑制剂完成Ⅰ期临床推进Ⅱ期;镇痛领域,Nav1.8抑制剂完成Ⅰ期临床进入Ⅱ期,非成瘾性镇痛的特性具备广阔市场空间;精神、辅助生殖等领域的1类创新药也均进入关键研发阶段,整体管线进入“储备-研发-兑现”的良性循环。

其次是2011年7月上市的振东制药,从核心产品进展来看,首先是阴道用乳杆菌二联活菌胶囊,Ⅲ期临床达主要终点,获CDEPre-NDA受理,采用“以菌制菌”疗法解决妇科感染耐药问题。其次是肾上腺素鼻喷雾:引进南京海维权益,填补家庭急救场景空白,核心专利覆盖中、美、欧市场。此外在消费健康领域,公司生产的达霏欣米诺地尔搽剂市占率43%,与生发片形成协同方案。

最后是2022年元月登陆科创板的亚虹医药(688176)。在书面回复时,亚虹医药相关人士表示:“亚虹医药2025年三季报显示,三季度公司实现营业收入8617.08万元,同比增长47.41%;前三季度,累计营业收入为2.16亿元,同比增长55.74%。公司稳步推进商业化2.0升级,报告期内两款商业化产品欧优比和迪派特销售保持快速增长。同时,公司用于治疗晚期乳腺癌的产品欧纳琳今年9月已在盐城、徐州、西安、成都、哈尔滨等多城首方落地。”

亚虹医药公司人员提供

“报告期内,公司核心创新产品亦取得积极进展,加快进入收获期:“全球首创、中国首发”的无创治疗宫颈癌前病变产品APL-1702审评审批进展顺利,公司团队将与国家药品监督管理局药品审评中心持续保持积极沟通,以期早日完成新药上市审评程序。”他进一步强调。

而作为最新总市值第一的百济神州,从财报表述来看,其三季度的业绩主要得益于自主研发产品百悦泽®(泽布替尼胶囊)和安进授权产品以及百泽安®(替雷利珠单抗注射液)的销售增长。此外,公司预计将于2026年上半年针对边缘区淋巴瘤在日本递交上市申请,并有望获得孤儿药资格认定。

公司相关人士指出:“2025年第三季度,泽布替尼全球销售额为74.23亿元,同比增长51.0%,成为全球BTK抑制剂领域营收的领军者。更值得一提的是,2025年前三季度,泽布替尼销售额已经达到199.50亿元。另一款核心自研产品替雷利珠单抗本季度销售额达到13.63亿元,同比增长16.6%。2025年前三季度,替雷利珠单抗销售额达40.07亿元。截至目前,该产品已在47个市场获批,共有16个市场纳入报销,进一步提升患者可及性。”

“研发端,百济神州管线进入集中兑现阶段,未来18个月内将迎来20项关键里程碑事件。血液瘤与实体瘤布局同步展开,差异化分子机制、多路径注册策略及全球性临床推进能力,正形成未来增长的基础结构。”这位人士同时强调。

不过,产业领域的突破不一定马上传导到资本市场上来,毕竟真金白银的研发投入巨大,执着于短期财务报表的投资者或许会陷入数字误区。林存对此就举了一个例子:“以港股上市公司康方生物为例,今年营收增长很快,是因为旗下两款双抗药物销售放量,但公司长期推动大量海外全球临床,需要大量的研发投入,所以暂时的收入根本无法覆盖开支,表观仍然亏损。它的估值,需要取决于研发的不断落地,因为有巨大临床作用的创新药,临床上是奇缺的且是不愁卖的,可以按照模拟的销售峰值去定位估值。”

BD交易催化作用减弱

赛道龙头探索新模式收效

[进一步从产业领域看,对于内地的创新药企业来说,三季报显示BD交易仍然是其中的重要一环。]

长城医药产业精选基金经理梁福睿指出,创新药板块的催化因素主要包括行业会议、海外临床推进、BD出海交易及创新药国家谈判等方面。

“根据公开信息,上周末的国家医保目录谈判结果符合市场预期,商保进展积极,国内创新药市场空间仍具潜力。同时,已实现授权出海的创新药管线有望通过海外MNC三季报及海外临床数据更新进一步明确其海外市场空间。根据过往海外MNC的工作节奏,圣诞节前通常是BD交易活跃期,而当前资本市场对BD交易事件的关注点正从短期事件驱动逐渐转向长期基本面兑现,预计后续创新药板块的波动率将逐步收敛,整体走势有望更趋良性。”他进一步强调。

复盘三季度内地创新药企的BD交易,多桩合作还是让产业圈侧目,首屈一指的就是信达生物与武田制药所达成的合作,首付款12亿美元,其总金额114亿美元可以在国产创新药BD历史上排名前茅。根据公告,信达生物与武田制药达成全球战略合作。此次合作涉及三款产品,包括两款后期在研疗法IBI363(PD-1/IL-2α-bias)及IBI343(CLDN18.2ADC),以及一款早期研发项目IBI3001(EGFR/B7H3ADC)的选择权。

在谈到这桩生意与此前的BD有何不同时,上述医药私募人士分析,其核心产品IBI363采用与武田共同开发的模式,信达需承担40%的全球Ⅲ期临床研发成本,并共享美国市场40%的利润。此模式与此前“一次性授权+里程碑付款”的“卖青苗”模式截然不同,体现了信达生物对自身研发能力的信心和全球化的野心。

不仅是信达生物的这桩BD,三季度内来自内地创新药企的“高额”BD还有很多,根据本刊的不完全统计,比如三生制药将SSGJ-707的全球(除中国内地外)开发、生产及商业化权利授权给辉瑞,中国内地权益由三生制药保留,该协议于2025年7月24日生效,含首付款的总潜在金额达60.5亿美元。再比如今年7月底,恒瑞医药与GSK达成合作协议,将共同开发多至12款涵盖呼吸、自免和炎症、肿瘤治疗领域的创新药物。另外时间点更近的是港股上市公司荃信生物,其与罗氏达成一项全球独家合作与许可协议,涉及其自主研发的长效自身免疫双抗药物QX031N。

对此,梁福睿举例表示:“以近期关注度较高的国内某制药公司与海外药企达成全球战略合作来看,公告日股票成交量显著放大但股价却表现平稳,背后本质是长期基本面资金与短期事件驱动型资金的筹码交换。这一现象反映出资本市场对BD交易逻辑的认知迭代:单纯事件催化对股价的刺激作用在减弱,当前市场更关注BD落地后的长期兑现能力,比如临床是否真正推进、MNC是否将其纳入长期核心研发管线等。”

“未来一年,随着重磅产品的数据不断读出,大适应症的国际竞争会不断加剧,创新药管线可能进入缩圈阶段,最终形成适应症突破与竞争格局逐渐清晰的态势,胜出的创新药企估值有望持续提升,而落后的创新药企则可能面临调整。此外,后续需警惕临床数据的竞争风险、适应症格局恶化风险,以及MNC因战略调整导致的管线退回风险。”他进一步强调。

对于这一桩接一桩的BD,李博康强调:“从投资和BD解读、预期的角度,我们会强调三个点,落地前可以考虑在健康的预期下,在相对左侧位置参与。重点关注管线自身的全球竞争力,而非追求事件催化;落地时可能需要更加关注BD整体的结构,而非单纯追求合作条款中的“数字”。根据历史经验,早期管线的首付款绝对数字更小,在整体潜在合作款总包中的占比较小,成熟管线反之。从优质合作伙伴来看,体量越大的公司,其临床推进和商业化的能力通常更强,但也要关注该管线和合作方现有产品矩阵的潜在协同等多方面因素;落地后优质BD的成长性和确定性往往更高,以陪伴成长代替催化后的获利了结。”

而在经历此前BD催化行情的高潮后,如今BD对股价的提振作用显然平淡了很多。对此,林存提醒投资者:“今年的BD金额,已经接近1000亿美元了,这是个非常大的数字,但是如果真金白银地计算首付款,目前只有60亿美元左右。未来近千亿的合同,属于里程碑形式,是需要研发上不断兑现、不断成药来实现的。一般认为,里程碑确认挑战难度非常大,在这些合同中,最终能拿到里程碑的可能只有10%~20%,但一旦实现,收入就几何地放大。所以,我们对明年期待的不是创新药的政策,是创新药公司研发上的一次又一次兑现和突破!”

浦银安盛基金在回复时也强调:“主要是之前板块整体上涨的过程中,很多BD案例在一定程度上抬升了市场预期,后续我们对这些案例需保持跟踪;从另一个角度来看,随着国内创新药行业的崛起,中国在更多的医药和治疗领域具有全球竞争优势,未来有机会出现更多的BD。我们对后续长期的行情保持乐观,中国药企有望逐步走向全球,产业趋势没有结束。”

布局跨年征战2026

创新药的黄金十年正式上路

[投资者择股要分清一家上市公司的重点驱动因素,或许主要体现在四个方面。]

李博康表示:“创新药目前的主要参与者主要分为两类,一类为核心管线具备爆发力的Biotech(小型生物科技)公司,他们的管线主要依赖差异化和满足未满足临床需求,快速上市,为患者提供新的治疗选择而实现快速放量;另一类公司以平台为主,其主要参与者是转型的传统药企,他们主要依赖过去十几年,甚至几十年搭建的研发-商业化平台,以优势科室和适应症领域为导向,实现产品矩阵的铺设,并借助平台优势实现快速的研发推进和医患的渗透。但归根结底,创新药的业绩和放量,主要还是由该管线自身的特性,如针对的适应症类型,为患者带来的获益程度为核心基础,叠加外部环境,如医保、进院速度等因素的共同结果。”

接下来,投资者择股要分清一家上市公司的重点驱动因素,或许主要体现在如下四个方面。梁福睿强调:“关键驱动因素主要体现在以下四个方面:一是产品力,在全球竞争环境下,创新药须具备药效优、安全性好,这是收入放量的首要条件。二是商业化能力,包括学术推广、市场准入和商业差异化策略等,这些直接影响临床医生对产品的认知度与患者日常用药的依从性,是创新药生命周期管理重要组成部分。三是研发和销售的体系化协同,体系化的产品研发布局有利于节约研发费用,系统化的产品销售布局有利于提升商业化协同效应,增强产品上市后的市场渗透力,进而提升整体利润率。四是BD出海合作,通过与志同道合、管线互补的合作伙伴达成BD合作,可弥补自身海外销售体系短板,形成长期稳定的收入与利润来源。”

“我们预期在2027年到2028年可能会有越来越多的创新药企业跨国跨过盈亏平衡点,实现正向现金流。”单林表示。他进一步指出:“未来对创新药板块最重要的两个方面:首先,源自中国的全球创新药如何进行定价,这是过去国内投资人都没有经历过的。BD的产业趋势是国产创新药出海的第一步,未来随着国内创新药企业的逐步发展,会有更多的新药公司独立走出国门在全球市场兑现产品的价值,这是值的期待的,也是中期置信度较高的行业机会;其次是兑现度,当下我们要选择的是时间的朋友而非时间的敌人,短期内预期pricein程度较高,迟迟无法兑现的标的和产品,未来会随着新药研发趋势的变化、竞争格局的错配等因素变得更为难产,如何定价一家企业的中期价值,如何在公司基本面中期拐点附近抓住相应标的的投资机会,是摆在我们面前的问题。”

谭雄天则强调:“2025年的最后两个月,创新药产业的主要催化因素集中在四方面:一是IGCS、SITC、ASH等国际会议将披露PD-1联合疗法、ADC、CAR-T等关键临床数据;二是FDA/EMA有多款创新药待审批,中国医保谈判结果也将公布;三是药企融资、产能扩张及跨国合作(如ADC授权)会持续推进;四是基因治疗、AI辅助药物研发等技术有突破可能,同时需警惕临床试验不及预期、政策落地不确定性等风险。”

(本文已刊发于11月08日出版的《证券市场周刊》。文中提及个股仅为举例分析,不作投资建议。)