标签: 美国财政部

美国财政部:解除对俄罗斯储蓄银行前CFO的制裁

央视记者获悉,美国财政部当地时间12月30日宣布,已解除对俄罗斯最大的国有商业银行—俄罗斯储蓄银行前首席财务官亚历山德拉·布里科的制裁。2022年2月,俄罗斯宣布对乌克兰采取特别军事行动;同年4月,美国宣布对俄罗斯储蓄...

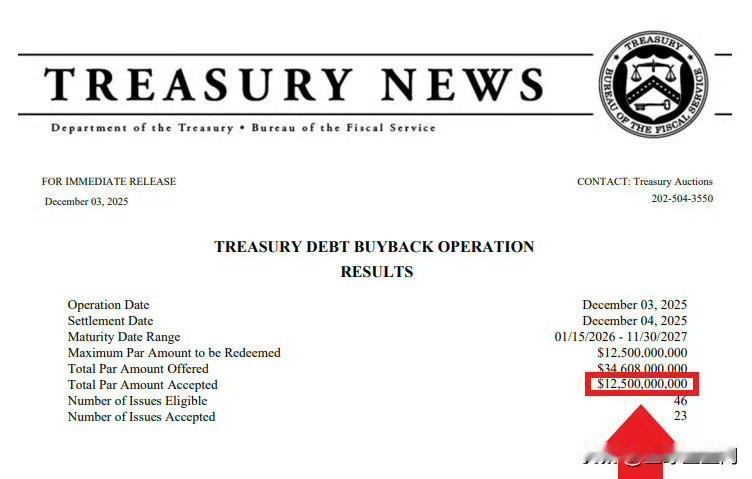

减持的好啊!美债终于低于7000亿美元了!这意味着,双方心意已决,道不同

减持的好啊!美债终于低于7000亿美元了!这意味着,双方心意已决,道不同,不相为谋;志不同,不相为友!根据美国财政部最新数据显示,中国10月又净卖了118亿美元美债,持仓跌到6887亿美元。你们知道这6887亿美元意味着什么吗?这是2008年10月以来的最低纪录啊!整整17年,咱们对美债的持仓又回到了那个金融危机后的水平,这绝对不是一时冲动的操作!想想2013年11月,咱们持仓峰值冲到1.3167万亿美元,几乎是现在的两倍,那会儿是全球经济绑定紧密,美债还算是相对稳妥的选择,可现在不一样了,时代变了,人心也变了!这减持可不是今年才开始的“新动作”,而是持续了十多年的“大战略”!2022年一年就减持1732亿美元,2023年减了508亿美元,2024年又减573亿美元,今年才刚到10月,累计降幅就超9%,一步一步稳扎稳打,没有半点慌乱!这种节奏说明什么?说明咱们早就看透了美债的风险,不是跟风抛售,而是提前布局,把鸡蛋从一个篮子里慢慢挪出来,这格局和远见,真的让人佩服!为啥现在必须坚定减持?看看美国最近的操作就懂了!10月份美国政府刚经历了43天的历史最长停摆,几十万联邦雇员拿不到工资,经济运行都乱了套,可债务规模还在一个劲地涨!更离谱的是,他们还搞所谓“对等关税”,对咱们加征高额关税,结果自己通胀压不住,耶鲁大学预测2025年美国通胀率要上升超2个百分点,每个美国家庭一年得多花3800美元!手里拿着这样一个“欠债不还还乱折腾”的国家的债券,不减持难道等着贬值吗?咱们减持的同时,手里的“硬通货”可是越攒越多!央行已经连续13个月增持黄金了,到11月末黄金储备余额冲到3106亿美元,占外汇储备的比重都到9.28%了,创下历史新高!外汇储备规模更是连续四个月稳在3.3万亿美元以上,刷新2015年12月以来的最高纪录!这说明咱们不是盲目减持,而是有计划地优化储备结构,用黄金这种实打实的资产,替代越来越不靠谱的美债,把金融安全牢牢攥在自己手里!可能有人会问,全球都在买美债吗?还真不是!除了咱们,俄罗斯早就“清仓式”退出,持仓从960亿美元跌到33亿美元;日本2023年也抛售了超600亿美元,就连美国的邻国加拿大,10月一个月就减持567亿美元!这说明美债的吸引力早就大不如前,美元储备货币的地位正在动摇,从2000年占全球外汇储备的72%降到2023年的58%,就是最直接的证明!更关键的是,美国现在已经陷入了“债务陷阱”!2023财年美债利息支出就突破1万亿美元,占联邦财政支出的15%,相当于每天要还27亿美元利息!外国买家都在减持,美联储只能自己下场当“头号买家”,2026年可能要购买近5250亿美元美债,这种“自己印钱买自己债”的操作,只会让美元越来越不值钱,持有美债的风险越来越大!咱们现在减持,正是避开这个大坑的明智之举!有人担心减持美债会影响中美关系,其实反过来想,正是因为双方在贸易、科技等领域的分歧越来越大,才让减持成为必然!以前咱们持有大量美债,是希望经济相互绑定实现共赢,可现在对方频频搞技术封锁、贸易保护,甚至用美元结算系统当制裁工具,这种情况下还抱着美债不放,岂不是给对方留了“筹码”?道不同不相为谋,与其被别人牵制,不如主动掌握主动权!这事儿给咱们普通人也提了个醒:理财不能盲目跟风,国家层面都在分散风险,咱们个人更得有风险意识!美元霸权不是永远的,靠谱的资产才值得长期持有。咱们国家现在一边减持美债,一边推进人民币国际化、加强本币结算合作,就是在为未来的金融安全铺路,这种稳扎稳打的布局,才能让咱们在复杂的国际环境中站稳脚跟!各位读者你们怎么看?欢迎在评论区讨论。

中国大抛美债 当地时间12月18日,根据美国财政部公布的数据显示,中国在10

中国大抛美债当地时间12月18日,根据美国财政部公布的数据显示,中国在10月减持118亿美元美债,持有规模降至6887亿美元,为2008年以来最低水平,并且全球不少国家和地区以及投资者正在持续抛售美债,这也使得美国政府压力巨大。麻烦看官老爷们右上角点击一下“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持!中国并不是突然在10月才开始减持美债,早在十多年前,中国持有的美债规模曾一度超过1.3万亿美元,此后整体趋势就是缓慢下行,中间有反复、有小幅增持,但方向始终明确,逐步降低对美债的依赖。今年以来,这种节奏明显加快,从年初到10月,累计减持幅度已超过9%,而10月这次,直接把持仓压到了17年来的最低点。之所以引发全球高度关注,不只是因为“减了”,而是因为中国的身份和时点都很特殊,当前在海外美债持有国中,中国仍排在第三位,前两位是日本和英国。巧合的是,就在10月,日本和英国都选择了增持美债,一边是继续买,一边是明显卖,这种对比本身就很刺眼。但如果只盯着中日英之间的此消彼长,其实容易看偏,真正重要的,是整体趋势,数据显示,10月海外投资者持有的美债总规模已经连续第二个月下降,换句话说,美债并不是被某一个国家“针对”,而是在被越来越多的投资者重新评估。除了中国,加拿大在10月大幅净卖出美债,单月减持规模超过500亿美元,仓位波动极大,印度已经连续多个月降低美债持仓,与年内高点相比降幅超过20%,挪威同样在10月选择净卖出。虽然也有法国、新加坡等地区在当月增持,但这些更多是基于短期资金安排,无法改变整体趋于谨慎的大方向。为什么会出现这种变化?核心原因并不复杂,美债的“安全资产”标签正在被现实不断消耗,美国联邦政府的债务规模已经突破38万亿美元,而且增长速度越来越快,利息支出本身就已经成为财政的沉重负担。再加上美国政治博弈频繁,政府停摆反复上演,政策稳定性和可预期性持续下降,市场自然会开始重新计算风险和收益是否还划算。对投资者来说,逻辑很简单,如果一种资产的风险在上升,而吸引力却没有同步增强,那就没有理由继续重仓。美债的问题不在于“马上会不会出事”,而在于未来的不确定性正在变大,评级机构下调美国主权信用评级,本质上也是在提醒这一点。在这样的背景下,中国的选择相当克制,减持美债的同时,中国央行在持续增持黄金,数据显示,截至10月末,黄金储备已达到7409万盎司,并且已经连续多个月增加。一减一增之间,逻辑非常清楚,不是简单地“抛弃美元资产”,而是优化外汇储备结构,用更加稳健、去信用化的资产来分散风险。对美国政府而言,问题就没这么轻松了,海外投资者减持意味着未来融资环境可能更紧,一旦收益率被迫上行,财政成本还会继续抬升,在债务规模已经像雪球一样滚大的情况下,任何融资端的压力,都会被迅速放大。需要强调的是,这一轮调整并不是对抗,无论是中国,还是其他国家,真正的目标只有一个,降低对单一资产、单一货币的依赖,为不确定的未来多留一条退路,美元短期内仍然占据重要地位,但美债已经不再是那个“非买不可”的选择。6887亿美元,是一个很有象征意义的数字,它不是终点,而是一个节点,它提醒市场,全球资本正在重新衡量风险,也提醒美国,靠债务不断扩张、靠信用透支维持吸引力的模式,正在遭遇越来越多的质疑。对此,大家有什么不一样的看法?欢迎在评论区积极讨论!

减持的好啊!美债终于低于7000亿美元了!这意味着,双方心意已决,道不同

减持的好啊!美债终于低于7000亿美元了!这意味着,双方心意已决,道不同,不相为谋;志不同,不相为友!根据美国财政部最新数据显示,中国10月又净卖了118亿美元美债,持仓跌到6887亿美元。这是自2013年峰值以来的持续下行,光2025年就四次减持,7月一次就卖了257亿。更关键的是,我们不是瞎卖,是边卖美债边买黄金,连续12个月增持黄金储备,现在都到7409万盎司了。这明摆着是优化资产结构,把鸡蛋从美元这个破篮子里往安全地方挪。有人说不就卖点国债吗?格局小了!这背后是全球去美元化的浪潮,印度都跟着连续五个月减持美债,降幅超20%,加拿大更是年内三次大额抛售。美国之前靠印钱发债过日子,债务都突破38万亿美元了,还想靠美债让各国当接盘侠。可咱们偏不上当,主动降到7000亿以下,就是告诉美国:你的债务陷阱我们不跳了,道不同咱各走各的,这步棋直接戳中了美元霸权的命门。再看EUV光刻机测试,这才是真正的釜底抽薪。要知道,全球就ASML能造EUV,美国逼着荷兰搞禁令,不让ASML给咱们出口任何EUV设备,甚至落后八代的老设备都卡着不给。可ASMLCEO自己都慌了,直言“中国绝不会接受被卡脖子,过度封锁只会倒逼他们自主研发”,还担心未来中方反过来出口技术。现在外媒报道咱们原型机已进入测试,这可不是逆向工程抄来的,EUV有上万个子系统,涉及光学、材料等一堆高端领域,逆向根本不可能。苏联当年抄B-29轰炸机,最后造出来的比原版重4吨,性能全打折,这就是教训。咱们这是靠新型举国体制硬磕出来的,比他们预料的提前了整整十年。接下来,美债方面,咱们大概率会继续稳步减持,不会一次性清仓但会持续降低仓位,同时加大和其他国家的本币互换,把去美元化做实。美国那边肯定会慌,要么喊着“中方破坏美债市场稳定”搞舆论攻击,要么想靠降息吸引中方增持,可咱们早就看透了,根本不会上当。技术层面更不用多说,EUV测试成功后,量产只是时间问题。一旦攻克,咱们高端芯片就能自主生产,美国对芯片产业的掌控力会瞬间崩塌。到时候ASML哭都来不及,原本咱们是他们最大的市场,现在被美国逼得自己造,他们不仅丢了中国市场,未来还得面对咱们的竞争。说句实在话,美国的霸权已经走到了穷途末路。靠债务吸血,各国都在跑路;靠技术封锁,中方一个个突破。他们以为能靠这两张牌拿捏咱们,却没料到咱们早就在经济和技术两条线同时布局反击。美债跌破7000亿是经济上的决绝,EUV测试是技术上的宣言,这俩事合在一起就是告诉美国:你的霸权套路失灵了。可以说,中方这两步棋走得又稳又狠。美债低于7000亿是断了美国的吸血通道,EUV测试是破了美国的技术枷锁,接下来就是咱们按自己的节奏推进去美元化和技术自主。美国再想靠霸权拿捏咱们,彻底没门了!未来,在经济和技术领域,我们还会迎来更多的胜利曙光。在经济层面,随着去美元化的深入,人民币国际化的步伐将进一步加快。越来越多的国家会看到人民币的稳定性和可靠性,主动寻求与我国进行本币结算,扩大人民币在国际贸易和投资中的使用范围。我们的金融市场也会更加开放和成熟,吸引更多的国际资本流入,为国内经济的高质量发展注入强大动力。技术方面,EUV光刻机测试成功只是一个开端。后续,我们在芯片制造的全产业链上都会迎来突破。从芯片设计到封装测试,各个环节的技术水平都会大幅提升,打造出完全自主可控的芯片产业生态。这不仅会满足国内庞大的市场需求,还能在国际市场上占据一席之地,推动全球芯片产业格局的重塑。而美国呢,面对这一系列的变化,他们会更加焦虑和无助。他们的霸权体系会在我们坚定的反击下逐渐瓦解,曾经的颐指气使将不复存在。世界将迎来一个更加公平、公正、多元的新秩序,而我们,将在这个新秩序中扮演着越来越重要的角色,书写属于自己的辉煌篇章。

中国大抛美债当地时间12月18日,根据美国财政部公布的数据显示,全球不少国家和

中国大抛美债当地时间12月18日,根据美国财政部公布的数据显示,全球不少国家和地区以及投资者正在持续抛售美债,这也使得美国政府压力巨大。尽管在10月份,日本、英国选择了增持,但持仓排名第3的中国选择大量减持,目前持仓规模创下2008年以来的最低水平,引起全球高度关注。先把数据说清楚,免得大家看得云里雾里,10月份全球美债持仓格局挺分化的,前两大持有国日本和英国都在增持,日本更是连续十个月加仓,持仓冲到1.2万亿美元的高位,英国也增持了132亿美元,达到8779亿美元。但咱们中国不一样,继9月减持5亿美元后,10月直接抛售了118亿美元,这也是年内持仓第二次跌破7000亿美元大关。从2013年持仓峰值的1.3万亿美元到现在,咱们其实一直在慢慢降低美债比重,2022到2024年这三年就累计抛了超2800亿美元,趋势很明显。结合近期市场动态和历史数据来看,这波减持真不是一时冲动。说白了,核心就是为了避险,现在的美国国债早就不是当年的香饽饽了,联邦政府债务总额已经突破38万亿美元,每年光付利息就得1万亿美元,比军费开支还高。更关键的是,美国动不动就把美元资产当制裁工具,之前伊朗、委内瑞拉还有俄罗斯的海外资产都被冻结过,这谁还敢把家底全押在美债上?大家可能注意到了,咱们一边抛美债,一边在持续增持黄金。截至10月末,央行已经连续12个月增持黄金,储备量达到7409万盎司。这其实就是在优化外汇储备结构,把鸡蛋放在不同的篮子里。过去咱们靠出口赚了不少美元,大多用来买美债形成循环,但现在美国对华加征关税、搞技术封锁,这个循环越来越难维持,调整资产配置也是必然选择。可能有人会问,为什么日本和英国反而在增持?这和它们的经济结构有关,日本是出口导向型国家,对美贸易顺差大,积累的大量美元必须找地方消化,买美债能稳定日元汇率;英国则是因为和美国的金融联系紧密,增持也是基于自身利益的考量。但这并不代表美债没风险,一旦美元贬值或者美债收益率波动,它们也得面临资产缩水的问题。还要说一句,咱们减持美债不是要搞对抗,而是为了守住经济安全底线。现在全球金融格局正在变,单一的美元主导体系慢慢被打破,各国都在找更安全的储备方式。咱们这波操作,本质上就是理性应对全球经济不确定性的选择。以上都是个人观点,结合公开数据和市场规律得出的判断。中国减持美债会不会引发连锁反应?未来全球外汇储备格局还会有哪些变化?对此你有什么不同的看法,可以在评论区留言讨论!!!

财政部长说透了:美联储几百个博士为啥总预测不准?最近美国财政部长贝森特的一番

财政部长说透了:美联储几百个博士为啥总预测不准?最近美国财政部长贝森特的一番话,把不少人心里的疑问说出来了。他公开表示,美联储养着几百近千名博士经济学家,给的工资不低,可这些专家好像从来没预测对过经济走向。他还打了个比方,要是航空管制员也这么不准,没人敢坐飞机了。这话一出来,不少人都点头认同,毕竟这些年大家跟着经济波动吃的亏可不少,为啥顶尖专家们总看走眼呢?先得说说美联储的经济学家到底是啥阵容。根据美联储官网公布的信息,光华盛顿的理事会就有超过400名博士经济学家,再加上12家地区储备银行的研究团队,总数确实能到几百近千名。这些人大多来自哈佛、麻省理工这些顶尖名校,研究领域涵盖宏观经济、金融稳定、国际经济等方方面面,每年还产出大量研究报告,按说该是最懂经济的一群人。可实际的预测表现,确实让人失望。最明显的例子就是2021年的通胀。当时美国物价已经开始往上走,普通老百姓买菜、加油都感觉花钱多了,可美联储主席鲍威尔和他团队里的经济学家们一直说“通胀是暂时的”,觉得过阵子就会降下来。结果呢?2022年美国通胀率一路飙升到9%以上,创下四十年来的新高,不少家庭的生活成本直接涨了一大截。后来连美联储自己都承认,这个判断错得离谱。实验室里做实验,能把温度、湿度这些条件都固定好,可经济里的变数太多了,很多事根本没法提前想到。2020年的疫情就是最典型的例子。疫情爆发前,美联储的经济预测里根本没考虑过“全球供应链停摆”这种情况。当时中国作为世界工厂,很多生产线突然停工,美国超市里的日用品、工厂需要的零部件一下子就断了货。紧接着各国封控,运输成本暴涨,原本通畅的产业链变成了“堵点链”。这种突如其来的冲击,美联储的模型里没有相关数据,自然算不出后续的物价上涨和经济衰退,只能等事情发生了再匆忙调整政策。除了这些突发事件,美联储的预测模型本身也有硬伤。这些模型都是靠历史数据来搭建的,比如过去几十年的经济增长、通胀、就业数据,然后假设未来的经济逻辑和过去一样。可现在的经济早就变了。比如疫情后,很多人习惯了在家办公,服务业的模式彻底改了;还有AI技术开始普及,对就业市场的影响是以前从没见过的,这些新变化根本没被充分放进模型里。数据本身的问题也拖了后腿。美联储做预测得靠各种经济数据,可很多数据要么不准要么滞后。2025年鲍威尔就承认,之前的就业数据高估了约6万个岗位,实际劳动力市场比看起来疲软得多。还有关税政策的影响,企业把关税成本转嫁给消费者需要3到6个月时间,等数据反映出来时,已经晚了好几个月,基于这些数据的预测自然会偏差。更复杂的是,现在的经济预测还掺进了政治因素,这就更难准了。2025年贝森特自己就批评美联储的预测“有政治偏见”,因为19位决策者里,支持降息的大多是特朗普任命的官员,不支持的多是非特朗普任命的,明显分成了两派。可能有人会问,这些专家难道不知道模型有问题吗?其实他们自己也清楚。不少美联储官员都承认,现在的经济环境太复杂,任何预测都有很大的不确定性。亚特兰大联储主席博斯蒂克就说过,现在的预测只能给个大致范围,没法精确到具体数字。可问题在于,美联储的预测直接影响利率、就业、物价这些和普通人息息相关的事,一旦不准,老百姓和企业就要跟着受影响。贝森特的批评其实不是要否定这些经济学家的专业能力,而是点出了一个关键问题:真实世界的经济从来不是数学公式能算清的。那些博士们懂的理论很多,模型也很精密,但经济里有太多人的选择、突发的事件、复杂的政治因素,这些都是模型算不出来的。就像天气预测,再先进的设备也没法百分百算准突如其来的暴雨,经济预测更是如此。不过话说回来,也不能因为预测不准就否定这些专家的作用。美联储的研究至少能帮我们理解经济运行的基本逻辑,比如通胀和利率的关系、供应链对物价的影响。而且和其他机构比,美联储的预测其实还算相对靠谱的,毕竟他们有最全面的数据和最专业的团队。只是我们得明白,没有任何预测能做到百分百准确,不管是专家还是普通人,面对变化莫测的经济都得留个心眼。贝森特的话之所以能引起共鸣,是因为大家都受够了“听专家的话却踩坑”的经历。这也给我们提了个醒:看经济预测的时候,别把它当成百分百准确的答案,得结合自己的实际情况做判断。毕竟真实的经济就藏在菜市场的价签里、加油站的公告牌上、每个家庭的账单中,这些比再精密的模型都更贴近生活真相。对于此事,你有怎样的见解?欢迎在评论区分享你的观点。

美国财政部长贝森特称已出售其大豆农场

美国财政部长贝森特是实施美国总统特朗普经济议程(包括关税政策)的关键人物。他于周日披露,为遵守去年1月加入政府时签署的道德协议,自己近期已出售在一家大豆农场的权益。此次资产出售发生在美国政府道德办公室8月11日致函...

贝森特承认中方手下留情,没动用最厉害的筹码,所以谈判达成了!最近,美国财政部

贝森特承认中方手下留情,没动用最厉害的筹码,所以谈判达成了!最近,美国财政部长斯科特·贝森特在一次媒体采访中罕见地承认:中美之间能达成阶段性经贸共识,很大程度上是因为中方“非常克制”。他甚至直接承认,“大部分问题出在美国自己身上”。这话可不是场面话,而是把中美经贸博弈的底给说透了,背后全是中方手握王炸却故意留手的心思,更戳破了美国经贸政策自己挖坑自己跳的窘境。要说中方有多克制,稀土这块的博弈最有代表性。稀土这东西被称为“工业维生素”,尤其是中重稀土,简直是高端制造业、新能源汽车和军工产业的“命门”,而中国在全球稀土产业链里,妥妥的垄断级地位。2024年美国从中国进口的稀土原料,占它总需求的75%,这种深度绑定,让稀土成了中方拿捏美方的大杀器。早在2025年4月,中国商务部就把七种中重稀土及衍生产品纳入出口管制名单,直接打在了美国高端制造业的痛处上。要知道,美国军工造先进武器、车企搞新能源电机,离了中国的中重稀土根本玩不转。当时美方急了,甚至放话要加征100%关税,逼中方恢复之前的供应水平。但中方没把这张牌打死,反而放宽了部分供应,还延后了出口管制的实施时间,只明确不让美国军方轻易拿到稀土。这种有限度的让步可不是妥协,纯属克制。再看美方,天天喊着“摆脱对中国稀土依赖”,听着挺唬人,结果呢?直到2025年11月,南卡罗来纳州才有企业造出了25年来美国首款磁体,连最基础的磁体生产都才刚开张。要是中方真动真格,直接卡死稀土出口,美国高端制造业产业链早停摆了,哪儿还能坐下来谈共识?除了稀土,金融领域的美债持仓更是中方没亮出来的重量级底牌。作为美国国债的主要海外买家,中国怎么操作美债,一直是中美关系的“金融晴雨表”。这种持续减持,早就让美国金融市场捏了把汗。可当时美国的财政早就扛不住了:2025年8月,美国国债规模突破37万亿美元的历史新高,全年国债利息支出预计要飙到1.2万亿美元,第一次超过军费,成了联邦财政最大的负担。当年还有9.2万亿美元的美债到期,急着找国际买家接盘。就在这个节骨眼上,中国在2025年6月只象征性地增持了1亿美元美债。这1亿美元连中国单日外汇交易量的零头都够不上,明眼人一看就知道,这不是真的要配置资产,就是给美方递个台阶、传个信号。要是中方真要动这张牌,不增持就算了,还大规模减持,美国的融资成本得直接上天,金融市场大概率要崩,本来就撑不下去的财政政策直接就得玩完。但中方一直保持克制,没选这种“伤敌一千自损八百”的极端操作,还留着7000多亿美元的持仓,给足了美方面子,这才让阶段性共识有了谈成的可能。中方恢复并扩大农产品进口,这波善意信号放得明明白白。再看美方,加征关税纯属搬起石头砸自己的脚。经合组织2025年12月的报告直接点破:美国的关税正在抑制自己国内的需求,还抬升了物价,导致美国家庭消费增速放缓,通胀也更难降,连降息的空间都被压缩了。这也印证了贝森特说的“大部分问题在自己身上”,真不是谦虚。美方最上心的出口管制领域,中方的克制更是拉满了。美方曾想搞个“50%穿透性规则”,本质就是卡我们高技术产品的出口,中方虽然早就做好了反制预案,但谈判时还是同意同步暂停相关措施,给高技术农业设备、种子这些领域的技术跨境流动开了绿灯。贝森特自己都承认,中国过去二三十年拼命发展稀土产业的时候,美国在旁边“睡大觉”,现在想摆脱依赖,至少得一两年时间。这种战略失误造成的被动,靠加关税根本掰不回来。其实中方没亮出来的筹码还多着呢,比如新能源产业链、全球贸易结算体系这些领域,中方都有话语权,但从头到尾,中方都没把这些筹码当谈判的杀手锏,一直抱着互利共赢的心态谈合作。这不是中方没实力,而是心里门儿清:贸易战没有赢家,稳定的中美经贸关系不光对两国好,对全球经济也重要。贝森特的承认恰恰说明,美方心里跟明镜似的,中方的克制才是共识能谈成的关键。要是中方真把所有王炸都扔出来,美方连谈判的资格都没有。美方喊的“经济安全就是国家安全”,说白了就是借口,他们真正的问题是产业空心化、财政赤字爆表、供应链脆弱这些深层次毛病,这些毛病靠打压中国根本解决不了。中方的克制可不是软,而是实打实的战略自信,也是对全球经贸秩序负责的表现。正是这份克制,才换来了阶段性的经贸共识,也让美方看清了:合作才是唯一的出路。