今年以来A股主要股指普涨,科技板块更是表现突出。

从年初的DeepSeek、机器人等火爆出圈,到后来的光模块、PCB,以人工智能为代表的科技板块热点催化不断,相关基金也给投资者带来不错回报。

银河证券数据显示,银河证券“TMT与信息技术行业股票型基金”今年前三季度大涨54%,在232个银河证券基金三级分类中排名前5,也超过同期4200多只A股表现。

紧握人工智能产业链主线,布局互联网、创新药、新消费等赛道的融通产业趋势臻选基金也取得亮眼表现。

截至2025年9月30日,融通产业趋势臻选(A类)今年以来上涨+88.20%,同期业绩比较基准为17.84%;近两年上涨+136.89%,同期业绩比较基准为26.93%。

另据国泰海通数据,截至2025年9月30日,融通产业趋势臻选(A类)在806只同类基金中,涨幅近两年同类排名第1;近一年、近三年同类排名也均居前5%;同时该基金还是国泰海通证券和银河证券三年期评级五星基金★★★★★。

融通产业趋势臻选股票A同类基金排名情况

基金业绩已经托管行复核,业绩比较基准来源于Wind,业绩比较基准为沪深300指数收益率×80%+中证香港100指数收益率×10%+中债综合全价(总值)指数收益率×10%。基金过往表现不代表未来收益。排名和评级截至日期为2025930;国泰海通“同类”指主动股票开放型基金,报告时间为20251009;银河证券“同类”指银河证券-股票基金-标准股票型基金-标准股票型基金(A类),报告时间为20251009。

融通产业趋势臻选的良好表现离不开基金经理李进的“运筹帷幄”。

电子专业博士背景,让他懂科技懂技术;8年的投研经历,让他对投资、特别是科技股机会的把握,有着敏锐的“嗅觉”。

李进认为,当前市场是2015年的流动性叠加2019年的产业趋势,这或许是A股历史上较难得的一轮低估值扩张行情,其中科技是非常重要的投资主线。

面对这轮科技股行情,李进的打法有什么特点?融通产业趋势臻选基金为何能在800多只同类产品中脱颖而出?

今天就仔细聊一聊他的投资逻辑。

研究思维赋能成长股投资

李进喜欢有变化的东西。

他大学最早读的是临床医学,为了转到更喜欢的电子专业,拼到年级前2%,之后保送清华,一路读到工科博士。

在海外的学术交流让他意识到,所在的科研方向偏工程应用,很难在学术圈产生重大影响。他想做点更有新意的事情。

于是他接触到了股票市场。这是一个每时每刻都在发生变化的领域。

李进发现,运用工科的研究思维,也能在这些变化中发现规律,做出较好的决策。这对他产生了极大的吸引力。

2017年,李进博士毕业后加入融通基金担任电子行业研究员。

做研究的人习惯刨根问底,不断寻找数据和证据,来验证自己的猜想。

李进发现,这套“大胆假设、小心求证”的方法论,在投资上也适用。看到一家有潜力的公司,发现机会、提出猜想、寻找证据、不断验证,一步步接近本质,投资中科学的重要性远大于艺术。

从历史上的大牛股来看,股价基本是由业绩驱动、由产业发展和公司成长决定的,这是通过研究可以努力追求的目标。

在研究中他喜欢“找变量”。

工科求学背景赋予李进的另一项优势是,对新技术新事物极其敏感,在假设被初步证实时果断出击。

2023年3月,他正式担任融通产业趋势臻选的基金经理,第一件关注的方向就是人工智能。

当时不少人还对人工智能的未来存有怀疑,但李进敏锐地感觉到,人工智能是一次巨大的技术进步,可能会产生比互联网更大的影响。最主要的判断依据就是当时ChatGPT展现出来的用户数据。

“历史上没有一个产品的用户数量能够出现如此快速的增长,从0到1亿只用了一个月的时间。”

大胆想象之后,是小心求证。

他从2023年初就开始密集进行产业链调研,发现光模块等的环节“每周都在爆单”,这印证了他的想法,也确认了投资方向。

他在2023年一季报里面也写到了这一现象:

查阅2023年中报会发现,这波人工智能的热门股,有5只早在2023年二季度,就已经进入了融通产业趋势臻选的前十大持仓。

2023年上半年A股市场整体下跌,但凭着对人工智能赛道的果断布局,融通产业趋势臻选的净值逆势上涨19.66%(数据来自基金2023年中报,同期业绩比较基准为-0.49%,中报业绩数据均经过托管行复核)。

融通产业趋势臻选前十大权重股

(2023年中报数据)

重仓持股统计日为当季度最后一个交易日,不代表本基金当前持股,也不代表本公司管理的基金的投资标的,亦不构成任何投资建议与承诺,个股历史走势并不代表未来业绩。

寻找具有时代感的产业趋势

从科研走向投资的过程中,李进阅读的最多的是费雪的《怎样选择成长股》。

在这本书里,费雪引用了英国剧作家吉尔伯特的一句诗句,

费雪想说的是,买入某只股票的决策,跟它过去几年是否已经出现上涨的情况几乎没什么关系。

真正与投资决策有关的是近年来公司的各项业务是否得到足够的改善,或者将来会发生足够的改善。

这也是李进在成长股研究中的核心思想。

他认为,超级牛股多为“非线性成长”的,其爆发力会超越大多数人的想象。

对于这样的大牛股,有可能介入的时候已经涨了不少,但并不妨碍投资者继续在这些股票的成长上赚大钱。

认知是逐渐加深的过程,要赚“理解能见度范围内的钱”,重要的是清空自己的成见去理解产业和企业的发展。

投资的关键,在于判断企业未来的价值潜力。长期来看,每个行业只有少数有独特优势的公司能跑出来,因此,要重点关注的是企业持续创造价值的能力。

在李进的投资框架中,第一步就是寻找具有时代感的产业趋势。

他认为,巨大的投资收益将来自于需求大幅扩张、社会效率阶段性缺失的方向,这些都是产生大牛股的源泉。

第二步,聚焦于头部公司。

它们往往都是产业链绕不开、优势显而易见、业务具有壁垒的企业,能够很大程度地受益于产业的发展。

在个股研究框架中,李进特别注重空间、业绩兑现度、商业模式、竞争优势、企业文化和估值几个维度。

在他看来,产业发展和社会进步是由极少数企业推动的,研究重要行业中的核心个股,是性价比高的事情,也是最该花精力的地方。

保持开放,不断拓圈

大经济学家索洛曾提出一个有趣的说法:我们至今没有完全搞明白,长颈鹿是怎么把血液输送到那么高的脑袋里的,但你不能因为没搞明白,就不承认长颈鹿有个长脖子。

这种保持开放的研究思维,也是李进的一个重要投资心法。

面对新产业、新机会,李进认为非常重要的一点,就是不要急于否定。

真正的挑战应该是能否全力投入自己的时间和精力先去识别和理解主线、然后共情主线,最后判断主线能达到的高度。

正是这种“未知全貌、勿下结论”的求知欲,推动他从一名电子行业研究员,迅速拓展到TMT、人工智能、新能源,再到创新药、新消费等领域,在两年多的时间内,完成了从“赛道选手”到“多维成长投资者”的转型。

如何实现有效的拓圈?李进有自己的三条路径。

李进受费雪的影响比较大,相信通过“产业链调研”和“专家访谈”能拼凑出行业的真实图景。

费雪曾经说过,通过这种方式获取信息,“我们就能把点连成面,从而得到某个行业中每家公司相对优劣势的准确图景,这真是令人惊讶。”

这也是李进从入行就坚持下来的研究方法。

在他看来,勤奋比聪明重要、客观数据比主观逻辑重要。

面对科技发展和消费需求的快速迭代,只有依赖深度的产业研究和勤奋的动态跟踪,才能对产业趋势做出较为准确的把握。

今年5月份,李进去一家惠州的PCB公司调研,发现公司正在紧急扩产能,客户订单需求极为紧迫。他意识到算力可能爆发在即,之后果断调仓(翻阅对比融通产业趋势臻选2025年的一季报与二季报前十大重仓股信息可知),二季度把握住了AI算力的上涨行情。

投资大师彼得·林奇曾经分享过,让自己赚到大钱的大牛股中,有一些其实是在日常生活中发现的。比如通过妻子的购物偏好发现了一家丝袜公司。

李进也常常在日常生活中发现这种“惊喜”。

2023年,他发现妻子和同事都开始抛弃大牌,使用胶原蛋白成分的化妆品。好奇之下一查数据,李进发现,原来这类产品的渗透率在快速提升,有些公司的增长速度比科技股还猛!他顺藤摸瓜,开始研究新型化妆品、高端洗护和医美,成功切入新消费领域(翻阅融通产业趋势臻选2023年四季报可知)。

当认知覆盖多个产业后,就有望搭建起“跨产业认知框架”。这也给李进的投资带来了两个维度的提升:

这就好比玩游戏时,你不再只是在一个版块里埋头苦干,而是可以随时打开“全域地图”,看清全貌,更准确地定位自己所在的位置。

可以发现,李进快速拓圈的背后,是扎实的投研体系、永不枯竭的好奇心,以及“不轻易下结论”的开放心态。

这不是行业知识的简单堆积,而是一套高效的跨行业研究体系,让李进在成长股投资的海域中,可以持续不断地更新地图。

投资“双引擎”助力穿越周期

李进认为,组合管理不能只进攻不防守,在追求绝对收益的过程中,做好资产的平衡和回撤控制同样很重要,如何打造一个既均衡又集中的组合系统呢?

他将组合里的资产分为两类,构建出投资的“双引擎”。

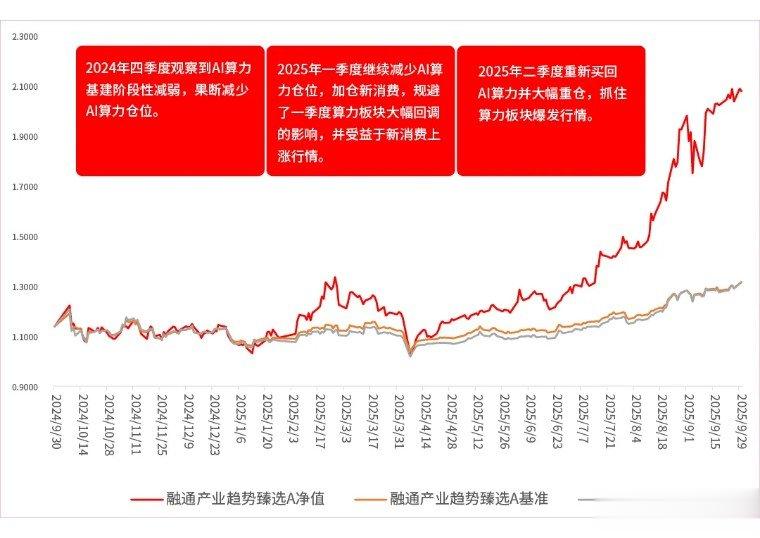

复盘融通产业趋势臻选近一年的操作,可以明显看到李进对组合策略思维的应用。

去年四季度,他观察到人工智能算力的基建出现阶段性减弱,便果断降低了组合中的算力仓位,并加大对景气度迅速提升的新消费行业的布局。

这让他在今年一季度AI板块大跌时,保持了相对稳定。

到了今年二季度,李进看到算力产业端景气度正在迅速回升,于是又将消费仓位换回算力,捕捉到了AI的这波行情。

(以上信息整理自基金定期报告以及基金前十大重仓股的调整变化。)

融通产业趋势臻选前十大权重股

(2024年三季报)

融通产业趋势臻选前十大权重股

(2024年四季报)

融通产业趋势臻选前十大权重股

(2025年一季报)

融通产业趋势臻选前十大权重股

(2025年二季报)

以上数据

融通产业趋势臻选A近一年表现

融通产业趋势臻选A的净值统计区间为20240901-20250930;左轴为该基金的净值单位,来源于公司官网,净值数据已经托管行复核。沪深300指数、同期业绩基准为该基金的可比价格,拟合计算公式:指数数据对应左轴为可比价格,可比价格计算公式:起点价格等于同期基金净值,后面的所有价格=起点价格*(1+指数从起点计算的涨跌幅)。沪深300指数和同期业绩基准数据来源Wind

结语

投资大师费雪曾将高增长公司分为两类,第一类是“幸运而得以可能的”,第二类是“因为有能力而幸运的”。

做投资、选基金也类似。

一类,是依赖市场贝塔;另一类,是主动发现贝塔,从中获取超额收益。

李进可能就属于后者。

开放式思维让他可以较早发现产业趋势,“研究派算法”让他持续识别潜力股,学习型投研模式让他不断进化迭代,跟上时代的趋势和变化。

硬核表现的背后,不仅是选择了对的贝塔的“幸运”,更是一种持续强化的发现“幸运”的能力。

融通产业趋势臻选股票基金的风险等级为R3中风险(管理人评级),适合风险承受能力C3及以上的投资者。请投资者根据自己的风险承受能力,审慎投资。

李进当前在管产品4只(AC份额合并计算),业绩数据和业绩比较基准数据均来自各基金的定期报告(定期报告中的数据已经托管行复核,不同份额基金统计A类业绩):

融通产业趋势臻选成立于2020年8月17日,2020/8/17-2020/12/31、2021-2024年业绩分别为0.05%、17.06%、-17.75%、-7.41%、23.71%,同期业绩比较基准分别为9.45%、-5.42%、-19.01%、-10.17%、14.32%。李进自2023年3月6日开始管理。王迪任职区间为2022-12-16至2024-10-18;彭炜任职区间为2020-8-17至2022-12-16。融通价值趋势成立于2021年4月28日,2021/4/28-2021/12/31、2022-2024年业绩分别为-2.71%、-24.96%、-26.15%、25.61%,同期业绩比较基准分别为-5.51%、-16.94%、-9.8%、13.56%。李进自2023年9月2日开始管理。何龙任职区间为2021-4-28至2024-10-18。融通产业趋势成立于2020年5月9日,2020/5/9-2020/12/31、2021-2024年业绩分别为26.76%、-5.04%、-27.69%、-22.68%、-2.45%,同期业绩比较基准分别为27.03%、-5.42%、-19.01%、-10.17%、14.32%。李进自2024年10月18日开始管理。邹曦任职区间为2020-5-9至2025-9-6。融通行业景气成立于2004年4月29日,2020-2024年业绩分别为61.32%、-8.96%、-28.76%、-23.84%、-3.76%,同期业绩比较基准分别为18.99%、-2.73%、-15.2%、-7.37%、12.21%。李进自2025年9月6日开始管理。邹曦任职期间为2012-7-3至2025-9-6