固态电池被认为是继磷酸铁锂和三元锂之后的下一代电池技术方向。

随着技术瓶颈逐渐被突破,市场规模快速扩张,全球车企与能源企业加速布局,固态电池产业链已经进入竞速阶段。

对中国企业而言,如今出海布局是开拓新市场的机会,更是突破国际专利壁垒、参与全球规则制定的重要途径。

图源:网络

全球固态电池产业格局与机遇

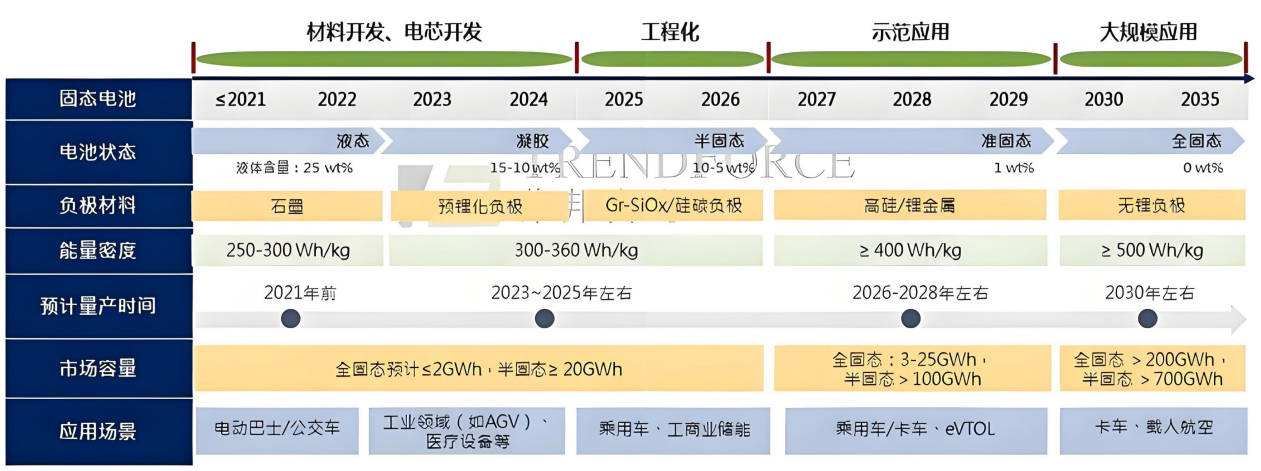

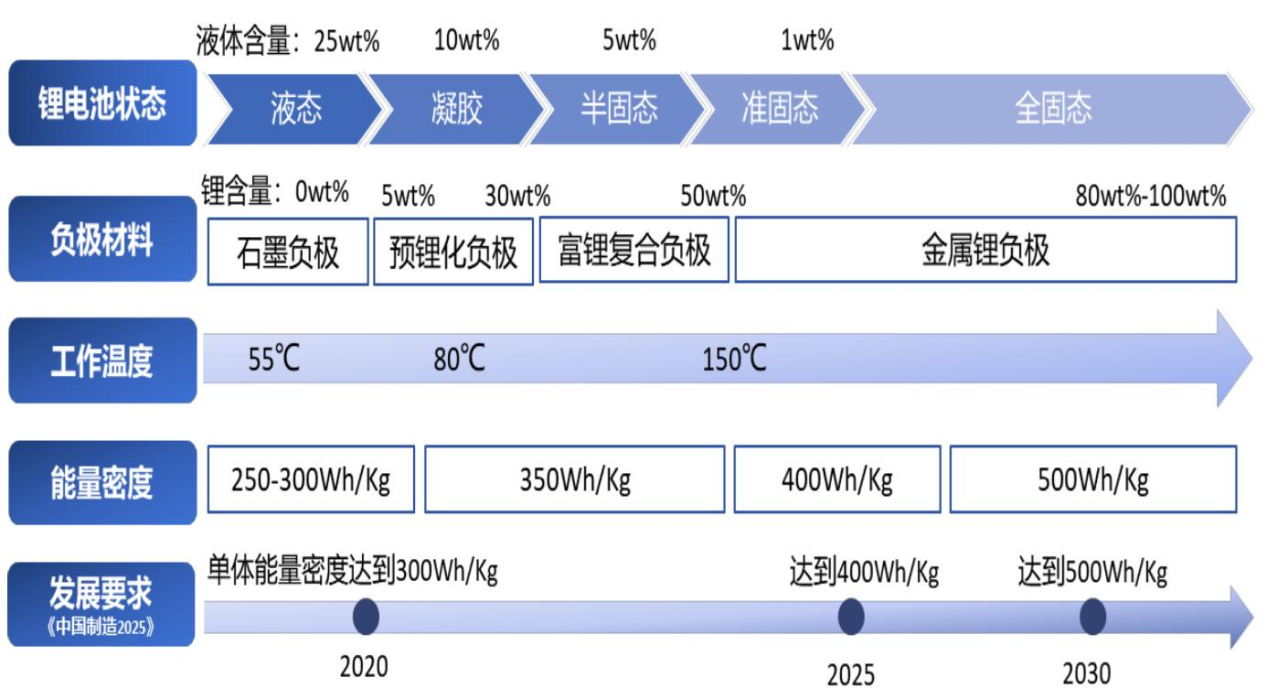

深企投产业研究院发布的《2025固态电池产业链研究报告》显示,固态电池正处在从实验室到产业化的关键拐点。预计到2027年全固态电池将进入小规模量产阶段,2030年后有望实现商业化。

从市场规模来看,2030年全球固态电池出货量预测区间在100GWh—600GWh,市场规模有望突破2500亿元人民币。其中,中国在半固态电池上已走在前列,2024年出货量约7GWh,占据全球大部分份额。

与此同时,国际市场竞争格局已形成:

日本与韩国以硫化物技术为主,美国和欧洲主要以氧化物、聚合物路线切入,而中国则在氧化物、聚合物、硫化物和卤化物方向多点突破。

宁德时代、比亚迪、卫蓝新能源等企业已经进入全球竞争。

整体来看,固态电池赛道已不仅仅是技术竞争,更是市场和专利的多维博弈,中国企业要在未来10年建立优势,出海是必然选择。

图源:《2025固态电池产业链研究报告》

技术与专利壁垒下的出海压力

报告特别指出,日本企业在硫化物固态电池专利方面覆盖广泛。

丰田自2010年以来已布局超过1700项相关专利,几乎涵盖了从材料合成到工艺环节的全链条,这对中国企业构成了显著壁垒。

因此,中国企业在出海过程中面临两大压力:一是绕开或突破日本企业的专利池,需要依赖自主研发或在复合电解质、制造设备等环节形成差异化创新;二是国际市场对中国固态电池的认知仍停留在“半固态阶段”,需要通过示范项目和合作车型建立品牌影响力。

国内企业的应对策略是“多线并举”,在卤化物电解质方向寻找新突破口,在复合电解质和制造工艺上加大创新,同时通过交叉授权与专利池合作降低进入门槛。

图源:《2025固态电池产业链研究报告》

车企出海:示范效应与合作窗口

全球主流车企正加速固态电池布局。

丰田预计2026年实现量产,奔驰、宝马、大众等均计划在2027-2030年推出相关车型。

国内车企也在同步推进,例如蔚来已在ET7、ET9车型中搭载半固态电池,上汽、广汽、长安、比亚迪等都有2026-2027年量产全固态电池的计划,奇瑞、东风等也陆续发布搭载固态电池的车型路线图。

这些车企的海外市场扩张,与固态电池的出海布局天然绑定。

通过在欧洲、东南亚等地推出搭载固态电池的车型,中国企业可以实现“产品+技术”双重输出,在国际新能源车市场上形成差异化竞争力。

图源:网络

材料与设备环节的出海潜力

报告中还提到,固态电池的高成本不仅来自电解质材料,也源于制造工艺和设备环节。

例如,硫化锂单价超过300万元/吨,远高于液态电解液的1.7-3万元/吨;生产过程需全封闭干燥室和氩气保护环境,设备投资是液态电池的2-3倍。

因此,在全球市场需求扩张背景下,材料与设备企业同样具备出海机会。

而中国在碳纳米管导电剂、粘结剂、辊压机、热复合设备等环节已有企业具备竞争力,未来便可以通过输出整线解决方案或在海外设厂进入国际供应链。

图源:《2025固态电池产业链研究报告》

政策与资本支持下的国际化路径

中国已将固态电池纳入战略性新兴产业发展规划,多个省市出台配套政策。与此同时,国内企业在近四年内发布的投资规划总金额超过2000亿元,产能规划超过400GWh。

在政策与资本的双重加持下,企业出海步伐有望显著提速,路径包括:

1)与国际车企或本土企业联合研发、海外建厂,降低进入壁垒;

2)通过交叉授权或技术许可方式换取市场准入;

3)通过资本并购收购海外初创企业或技术团队,加快补齐专利短板。

这些策略将共同勾勒出中国固态电池企业从“产品输出”到“技术赋能”乃至“生态共建”的全球化新图景。

图源:证券市场周刊市场号

结语:从中国制造到全球规则参与者

固态电池产业的全球化竞争,实质上是新能源产业链格局的重塑。

对中国企业而言,出海是开拓市场的需要,更是参与全球标准、突破专利壁垒的必由之路。随着2027年前后固态电池小规模量产落地,未来10年将是决定性窗口期。

中国企业能否在这场全球竞速中实现从“跟随者”到“引领者”的跨越,关键在于两点:一是技术突破,二是国际化战略的有效执行。

只有同时具备这两方面的能力,中国固态电池产业才更有望真正走向全球舞台中心!