转自:EarlETF

H股银行,显然是2025年价值板块“最靓”的仔。

对于EarlETF的老读者,对银行板块尤其是港股银行能有此表现,应该不会陌生。

早在2020年末,笔者就聊过用金融股来对冲当时核心资产暴涨的风险。虽然金融股尤其银行在随后2021-2022年依然沉寂,但是在2023年终于开始受到市场的关注,笔者当时写引用丁昶的《买入银行股》一书写过一篇《十万亿级灰犀牛》。

终于,过去一年多里面,持有银行股,无论是A股还是H股,都能给持有人带来丰厚的回报——尤其是2024年“9·24”行情A股熊市前的探底过程,银行板块的整体企稳,更是带来不少的安慰。

对于银行,尤其是港股银行板块,我依然信心十足并愿意长期持有,毕竟后者最新的市净率,依然不过0.6倍。但作为一个基民,在如何用基金投资港股银行上,近期却考虑换一个载体,从传统的跟踪中证香港银行投资指数的指数产品,切换到类似港股通金融ETF(513190)这样跟踪中证港股通内地金融指数的指数产品。

港股银行指数投资的二选一

如何投资港股银行?

对于有港股通账户的股民,当然是直接购买个股最简单。但考虑到这不仅需要开设股票账户,而且港股通还需要50万元的门槛,对许多投资者,还是一件难事。

相比之下,通过基金以一揽子的方法购买港股银行股,就是一个门槛更低更方便的选择了。

不过遗憾的是,目前并没有完美的载体。

对笔者而言,买港股银行股,严格来说主要是买AH股中的H股银行股。我看中的是一堆国有银行、股份制银行H股相比A股动辄七折八折甚至更低的价格。

目前,并没有完全跟踪H股银行股的指数产品,一般是通过两个指数间接实现,一个是之前提到过的中证香港银行指数(000869.SH),另一个则是今天要详细分析的港股通内地金融指数(H11146.CSI)。

中证香港银行指数,是一个纯粹的港股银行指数,但并不是一个纯粹的H股指数。从下图的十大权重股可以看,汇丰、渣打、中银香港、恒生四家银行都是立足香港乃至辐射全球的香港上市银行,加起来的权重超过30%。

我相信许多购买香港银行股的投资者和我一样,对这些布局全球的银行业务稳健度并不熟悉,更多只是希望暴露在内地银行股上。

所以,这时候港股通内地金融指数,就是另一个选择了。

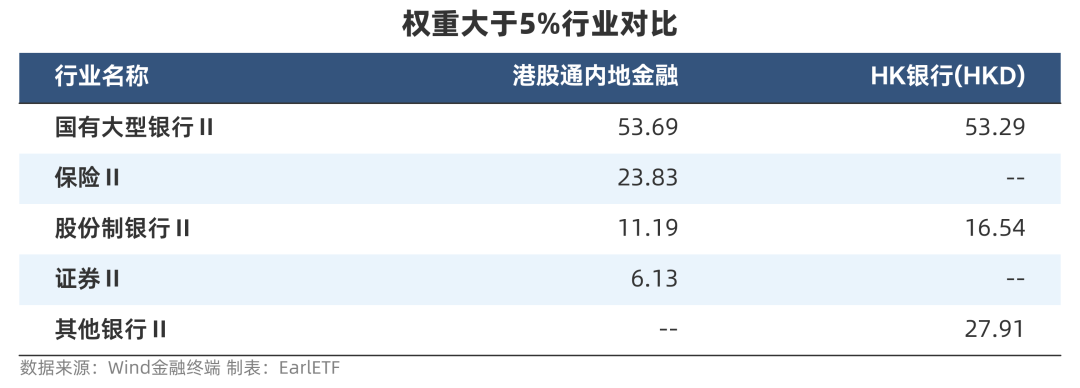

既然是“金融指数”,所以就不是纯粹的银行股指数。从下面两个指数的行业分布可以看到,港股通内地金融指数有23.83%分布在内地银行股,还有6.13%分布在内地券商股。

所以这就是一个有趣的二选一,两个指数都有差不多7成集中在H股银行股上,剩下差不多三成,是选择港股上市的境外银行,还是选择内地保险券商股?

保险券商的爆发力

如果,我们相信未来A股能有一波无论“快牛”还是“长期慢牛”,或许港股通内地金融指数(H11146.CSI)是一个好选择。

下面这张图表,代表了2024年迄今两个指数的表现对比。请注意当这两个指数的走势总体相若时,2024年10月前后,蓝色的港股通内地金融指数那个突兀的尖尖凸起。显然在市场疯狂时,港股通内地金融指数能提供更强的爆发性。

为什么港股通内地金融指数在“9·24”行情中的爆发力要强许多?

可以从两个角度来解释。

其一,低估值使然。

同为金融股,但在AH股比价上,迥异。

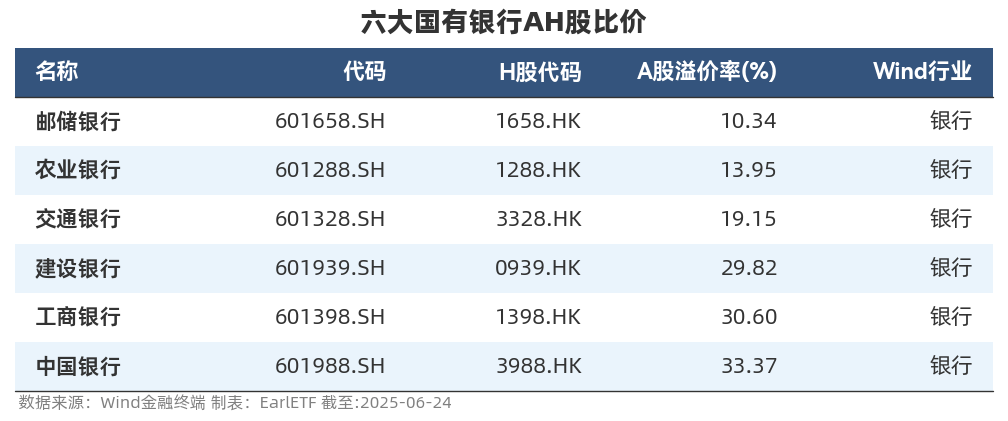

银行股,经过这些年的你追我赶,A股的溢价率显著收缩了,从下图可以看到,六大国有银行中溢价率最高的,也不到35%了,和当年动辄50%不可同日而语。

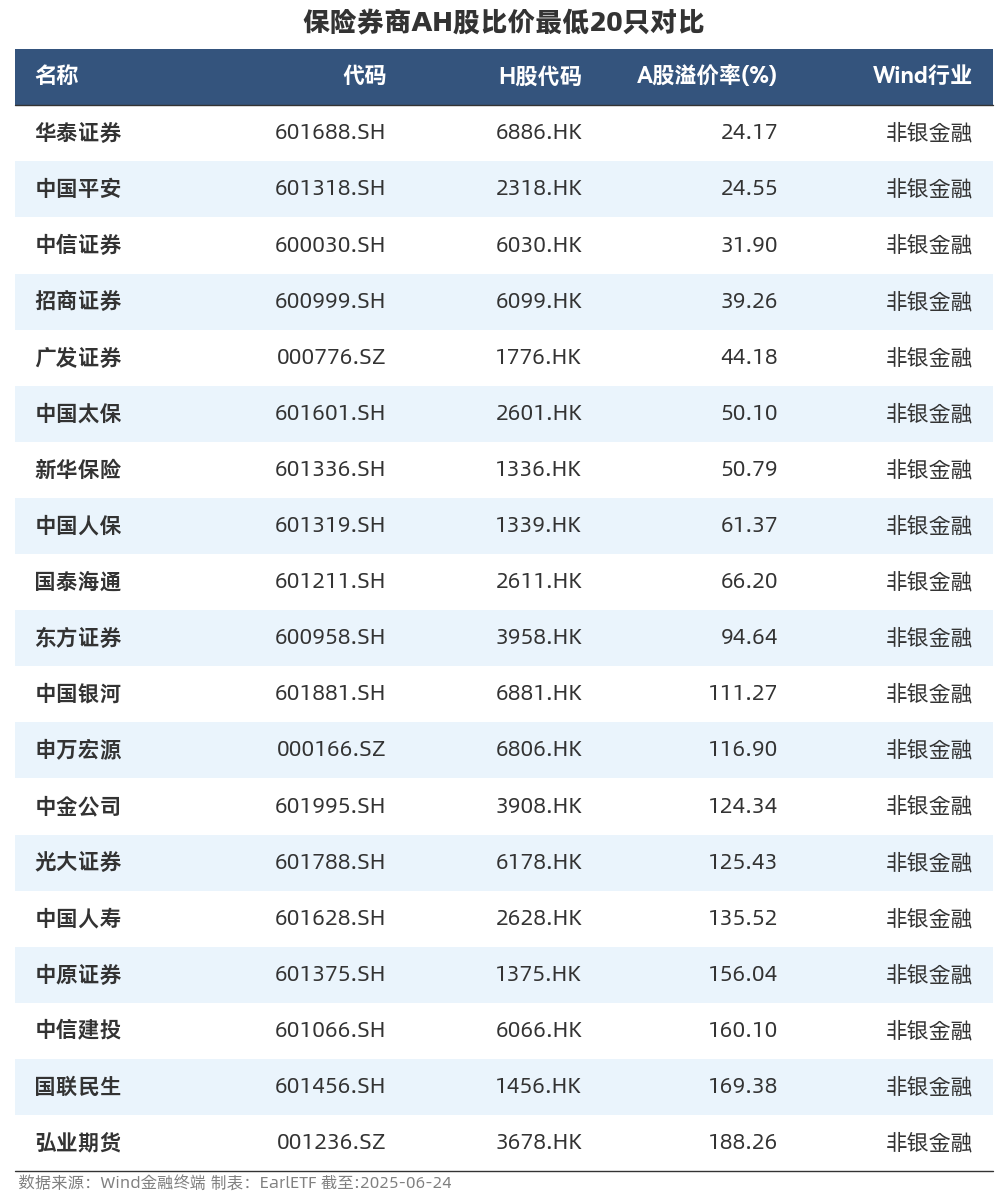

相比之下,权重不低的保险股和券商股,可是A股总体溢价不低。下表是保险券商股A股溢价最低的20家,请重点关注平安、太保、新华、人保、国寿这些保险巨无霸的A股溢价,相比国有大行,可是要高上不少。

其二,受益A股牛市。

如果A股有一波牛市,银行股其实除了自身估值以外,在业务上,没什么受益的。

但是券商和保险就不同了。券商自不用说,成交额的活跃,天然就有利于券商股的券商佣金收入,所以其“弹性”很足。

至于保险股,因为有不少的权益投资,所以只要A股大牛或者长期走牛,对于保险股的投资收益,也是大有推动的。在这个问题上,估值更低的港股保险股,显然就更有弹性。

下图是几个保险股中A股溢价率最高的中国人寿的H股和A股在去年“9·24”行情时的涨幅对比,K线是H股,可以看到显著比A股要爆发力强太多。

所以,从这个角度看,如果预期未来A股能有牛市,无论快牛还是长牛,有H股保险券商仓位的港股通内地金融,或许会比香港银行指数更具爆发潜力。

轮动交易需要活跃ETF

A股银行股好还是H股银行股好?

熟悉EarlETF的老读者都知道,我从不认为这有一个定论,而是建议基于恒生AH股溢价指数来做轮动。

从下图可以看到,过去数年,恒生AH股溢价指数大多数时间在130点到150点之间徘徊,逼近130点时多多配置A股,逼近150点时多多配置H股,比单纯持有A股或者H股,会有更稳健的表现。

在A股方面,投资A股银行股的ETF产品,极为丰富。

但在H股方面,就一直是个大麻烦。因为轮动的需求,所以场内的产品会比较合适,不用担心场外产品额外支付的赎回费或者是C份额的销售服务费损耗。

但之前的香港银行指数,场内只有一个LOF可选,不但没有日内IOPV辅助判断折溢价,而且之前成交长期低迷,日均不超过1000万元,也就近期市场关注,才刚刚达到三五千万的水平。

相比之下,港股通金融ETF(513190)是ETF载体,所以日内也有IOPV,可以时时观察折溢价,折溢价不仅提供了净值波动之外的盈利机会,而且折溢价本身也是市场情绪的风向标。

更何况,港股通金融ETF(513190)毕竟是ETF一哥华夏出品,所以交通活跃度要好许多,哪怕是去年下半年常态下也有日均一两千万的成交,而近期更是飙升到破亿元,甚至连续几日在三四亿元成交的水平,而且从日内的买一卖一挂盘,更能看出市场深度。这个成交活跃度,对于交易型做轮动的用户,就要友好太多了。

是的,港股银行这个方向,不论选纯粹的香港银行指数,还是内地金融为主的港股通金融指数,长期看估值都还算宜人,具备配置价值。但从交易便利性、轮动灵活度,乃至牛市预期下的弹性空间来看,513190这类ETF的确提供了一个更平衡的选项。不是最纯粹的银行,但可能是更适合基民的那一个。

说到底,投资不是找“完美”,而是在不确定中寻找那个更匹配自己节奏的方案。如果你和我一样,是一个长期关注估值、关注轮动,也不排斥短期参与交易机会的基金投资者,也许可以像我一样,把513190放进自选,等下一次恒生AH溢价指数走高时,再慢慢加码。或者,就静静看着,等待那场或许迟早会来的风起云涌。

转自:EarlETF